题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

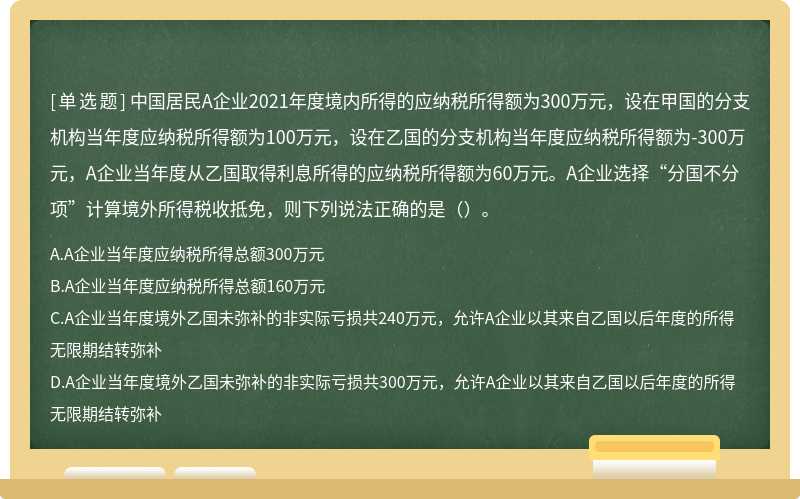

中国居民A企业2021年度境内所得的应纳税所得额为300万元,设在甲国的分支机构当年度应纳税所得额为100万元,设在乙国的分支机构当年度应纳税所得额为-300万元,A企业当年度从乙国取得利息所得的应纳税所得额为60万元。A企业选择“分国不分项”计算境外所得税收抵免,则下列说法正确的是()。

A、A企业当年度应纳税所得总额300万元

B、A企业当年度应纳税所得总额160万元

C、A企业当年度境外乙国未弥补的非实际亏损共240万元,允许A企业以其来自乙国以后年度的所得无限期结转弥补

D、A企业当年度境外乙国未弥补的非实际亏损共300万元,允许A企业以其来自乙国以后年度的所得无限期结转弥补

更多“中国居民A企业2021年度境内所得的应纳税所得额…”相关的问题

更多“中国居民A企业2021年度境内所得的应纳税所得额…”相关的问题

如果结果不匹配,请

如果结果不匹配,请