题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

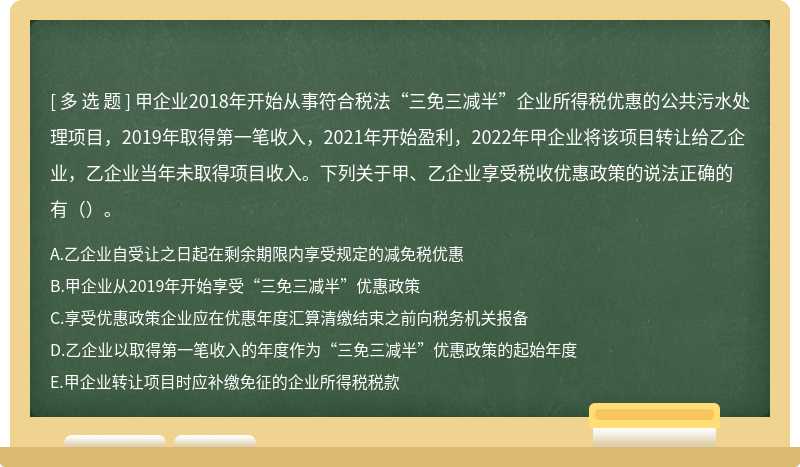

[多选]

甲企业2018年开始从事符合税法“三免三减半”企业所得税优惠的公共污水处理项目,2019年取得第一笔收入,2021年开始盈利,2022年甲企业将该项目转让给乙企业,乙企业当年未取得项目收入。下列关于甲、乙企业享受税收优惠政策的说法正确的有()。

A、乙企业自受让之日起在剩余期限内享受规定的减免税优惠

B、甲企业从2019年开始享受“三免三减半”优惠政策

C、享受优惠政策企业应在优惠年度汇算清缴结束之前向税务机关报备

D、乙企业以取得第一笔收入的年度作为“三免三减半”优惠政策的起始年度

E、甲企业转让项目时应补缴免征的企业所得税税款

查看答案

更多“甲企业2018年开始从事符合税法“三免三减半”企…”相关的问题

更多“甲企业2018年开始从事符合税法“三免三减半”企…”相关的问题

如果结果不匹配,请

如果结果不匹配,请