题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

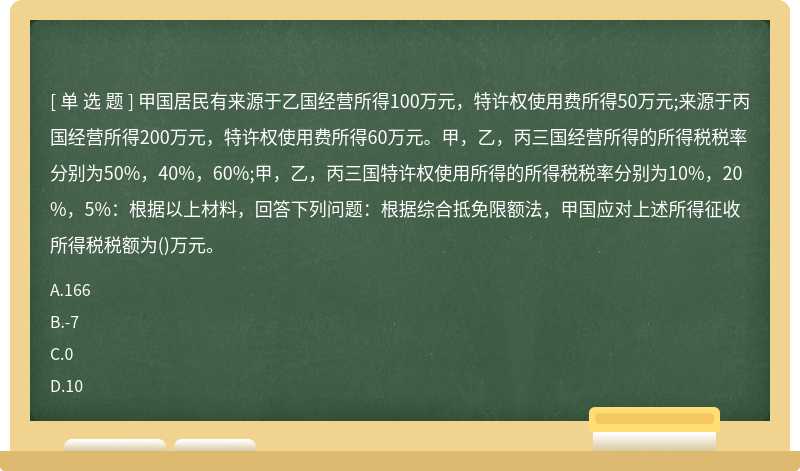

[单选]

甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元;来源于丙国经营所得200万元,特许权使用费所得60万元。甲,乙,丙三国经营所得的所得税税率分别为50%,40%,60%;甲,乙,丙三国特许权使用所得的所得税税率分别为10%,20%,5%:根据以上材料,回答下列问题:根据综合抵免限额法,甲国应对上述所得征收所得税税额为()万元。

A、166

B、-7

C、0

D、10

查看答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

A、166

B、-7

C、0

D、10

更多“甲国居民有来源于乙国经营所得100万元,特许权使…”相关的问题

更多“甲国居民有来源于乙国经营所得100万元,特许权使…”相关的问题

A、126

B、150

C、125

D、121

A、75

B、9

C、81

D、87.5

A、10

B、20

C、15

D、0

A、对甲公司2×16年损益的影响金额为-40.5万元

B、对甲公司2×16年损益的影响金额为-37万元

C、对乙公司2×16年损益的影响金额为12万元

D、对乙公司2×16年损益的影响金额为10.5万元

A、从中国境内的公司取得股息所得

B、将财产出租给承租人在中国境内使用而取得的所得

C、转让中国境内的建筑物、土地使用权等财产

D、许可各种特许权在中国境内使用而取得的所得

A、6

B、16

C、4

D、12